网络安全和国产替代,成为当下市场讨论的热词。10月16日,艾瑞咨询发布了《2024年中国网络安全硬件设备发展洞察报告》报告。报告显示,2024年中国网络安全硬件设备整体规模预计达到35.9亿元,其中专用网络安全硬件平台占比40.0%;同时,随着国产化电子元器件的成熟,下游行业涌现对于信创设备的需求,在专用网络硬件安全平台中占比已达到30%,并有望进一步提升。而随着市场集中度趋向更高,行业头部效应明显,乐研科技、立华科技和恒为科技占据2024年我国国产化网络安全硬件平台市场份额前三,份额分别达49.7%、13.8%和13.8%。

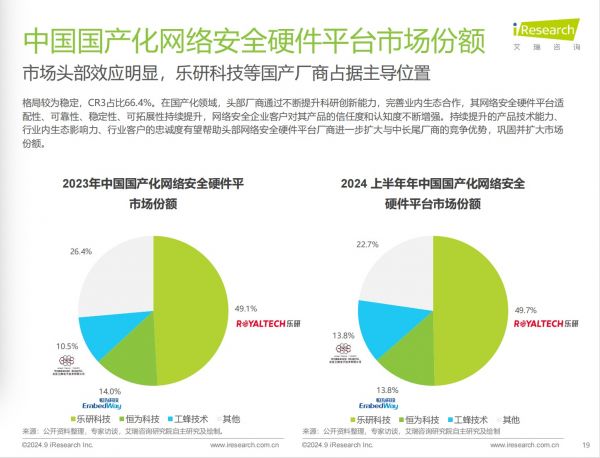

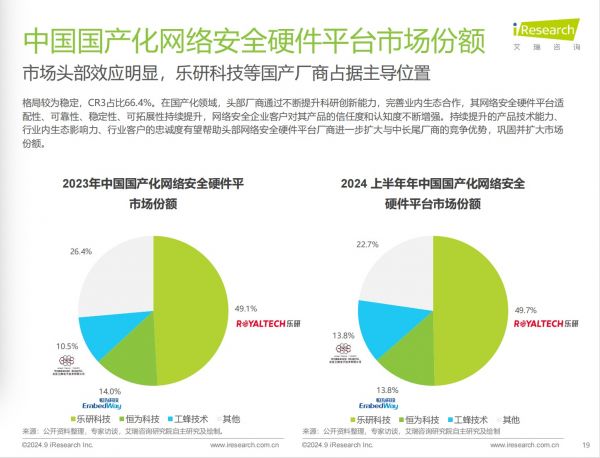

(图注:中国国产化网络安全硬件平台市场份额构成) “网络安全硬件设备市场一度出现供过于求的情况,导致相关企业在2022年至2023年间采购重点从‘寻增量’转变为‘清库存’,短期内限制了市场的进一步增长。”艾瑞咨询分析师表示,今年上半年开始,网络安全企业“清库存”陆续完成,网络安全硬件采购需求逐步恢复,新的采购需求相继释放,行业重新回到增长区间。预计在2025年,网络安全硬件设备市场将迎来拐点,并在数字化和国产化双重因素推动下,步入新的高速发展期。

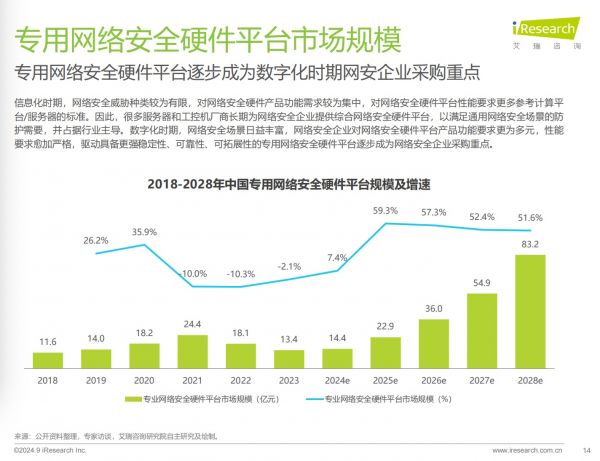

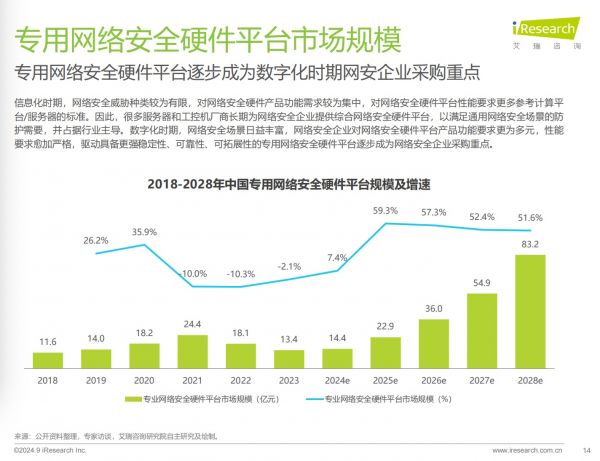

(图注:中国网络安全硬件设备市场规模趋势) 网络安全硬件市场持续回暖,也呈现除了两大新的发展趋势。一方面,随着数字化持续深入,网络安全场景日益丰富,网络安全企业对网络安全硬件平台产品功能要求更为多元,性能要求愈加严格,由此导致市场格局正在发生微妙的变化,专用网络安全硬件平台逐步成为数字化时期网安企业采购重点。 “具备更强稳定性、可靠性、可拓展性的专用网络安全硬件平台逐步成为网络安全企业采购重点。”艾瑞咨询分析师介绍,信息化时期,网络安全威胁种类较为有限,对网络安全硬件产品功能需求较为集中,对网络安全硬件平台性能要求更多参考计算平台/服务器的标准。因此,很多服务器和工控机厂商长期为网络安全企业提供综合网络安全硬件平台,以满足通用网络安全场景的防护需要,并占据行业主导,但是这种格局已经发生改变,专用网络安全硬件平台正在成为主导力量。

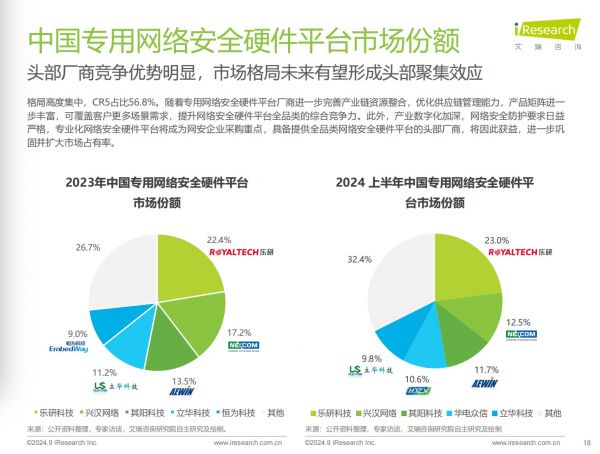

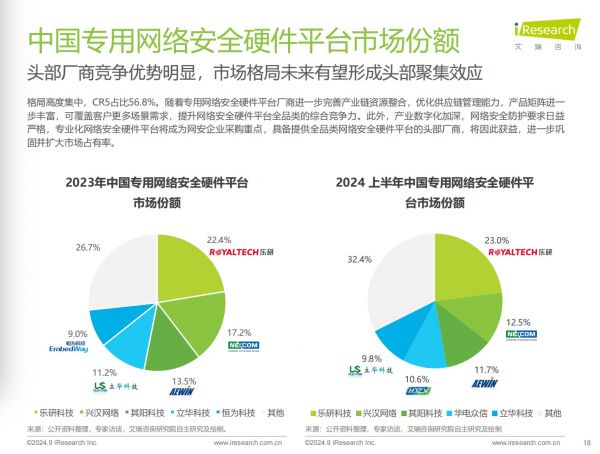

(图注:专用网络安全硬件平台市场规模发展趋势) 艾瑞数据显示,目前,在中国专用网络安全硬件平台市场份额中,头部厂商早已借助提前布局,在供应链管理、产品矩阵方面,取得了领先优势,例如,2024年上半年,乐研科技、兴汉网络、其阳科技市场份额分别为23%、12.5%、11.7%。艾瑞分析师表示,随着产业数字化加深,网络安全防护要求日益严格,专业化网络安全硬件平台将成为网安企业采购重点,具备提供全品类网络安全硬件平台的头部厂商,将因此获益,进一步巩固并扩大市场占有率。

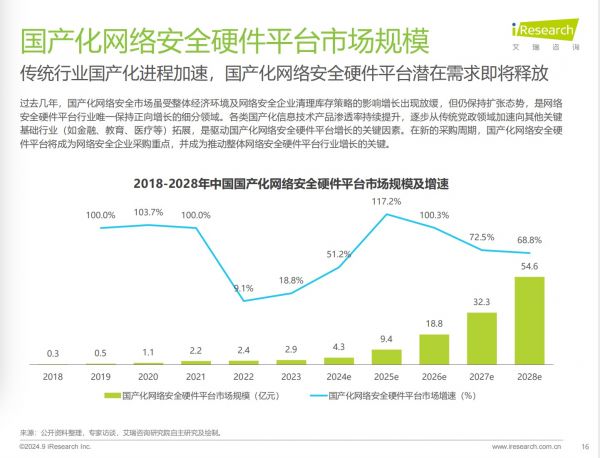

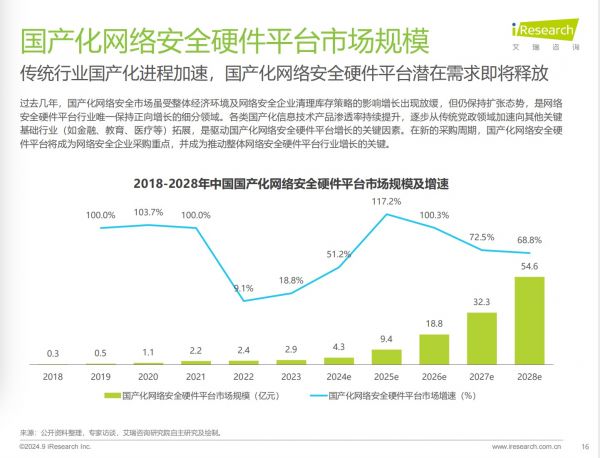

(图注:中国专用网络安全硬件平台市场份额) 另一方面,过去几年,国产化网络安全硬件市场虽出现放缓,但仍保持扩张态势,是网络安全硬件平台行业唯一保持正向增长的细分领域。报告认为,各类国产化信息技术产品渗透率持续提升,逐步从传统党政领域加速向其他关键基础行业(如金融、教育、医疗等)拓展,是驱动国产化网络安全硬件平台增长的关键因素。 数据显示,2022年和2023年,中国国产化网络安全硬件平台市场规模分别为2.4亿元和2.9亿元,同比增速分别为9.1%和18.8%,预计2024年全年市场规模将达到4.3亿元,同比增速达51.2%。市场集中度趋向更高,头部效应明显,成为网络安全硬件设备市场的关键方向,数据显示,乐研科技、立华科技和恒为科技占据2024年我国国产化网络安全硬件平台市场份额前三,份额分别达49.7%、13.8%和13.8%。

(图注:中国国产化网络安全硬件设备市场规模趋势) |